一、利率市场化概念

利率市场化是指金融机构在货币市场经营融资的利率水平。它是由市场供求来决定, 包括利率决定、利率传导、利率结构和利率管理的市场化。实际上,它就是将利率的决策权交给金融机构,由金融机构自己根据资金状况和对金融市场动向的判断来自主调节利率水平,最终形成以中央银行基准利率为基础,以货币市场利率为中介,由市场供求决定金融结构存贷款利率的市场利率体系和利率形成机制。

二、我国利率市场化现状分析

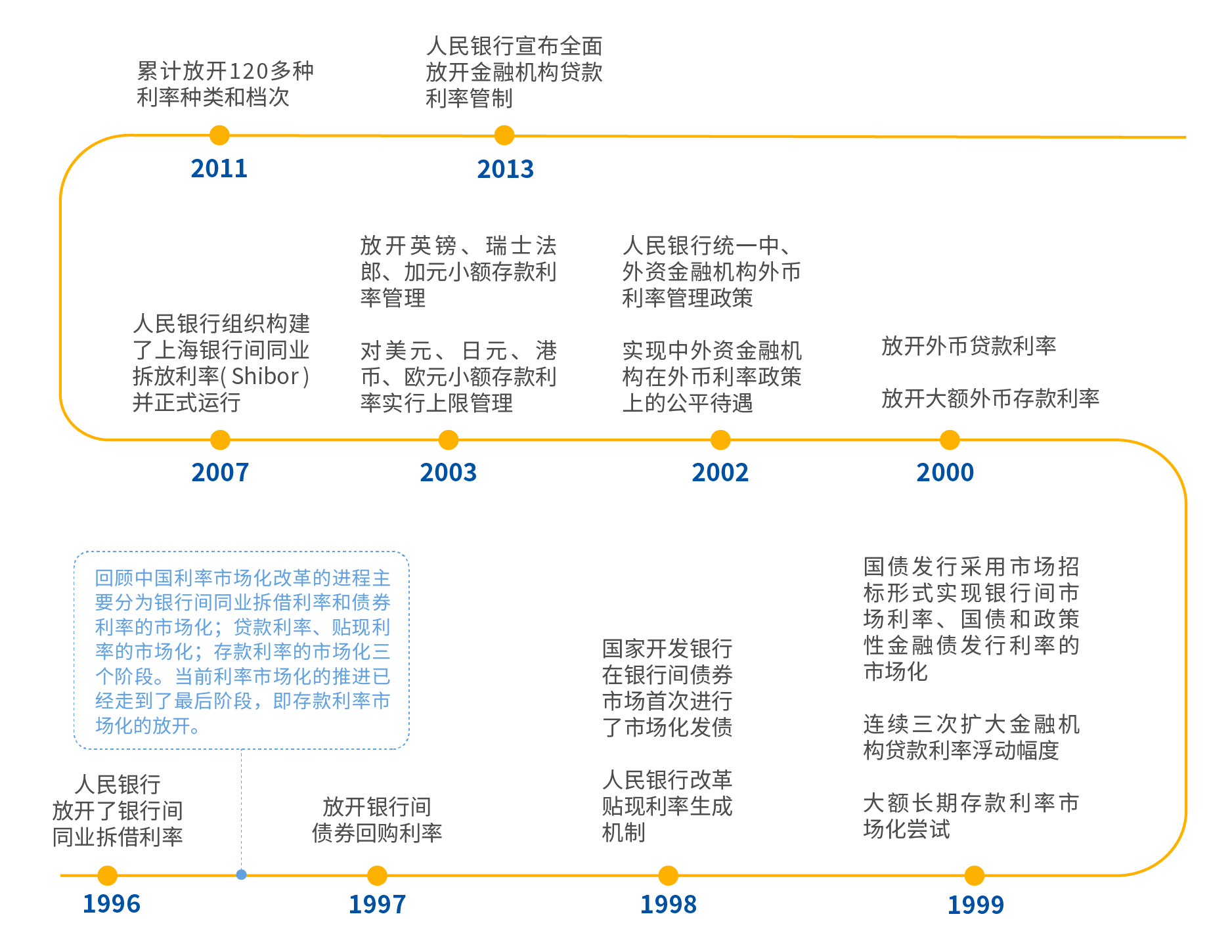

我国在利率的管制上一直比较严格,2012年2013年19日,央行宣布全面放开金融机构贷款利率管制,取消金融机构贷款利率2015年24日人民银行宣布对商业银行和农村合作金融机构等不再设置存款利率浮动上限,并抓紧完善利率的市场化形成和调控机制,加强央行对利率体系的调控和监督指导,提高货币政策传导效率。从国家的种种措施来看,我国利率市场化已基本全面放开。

我国利率市场化改革进程

三、利率市场化对商业银行的积极影响

1.有利于促进银行之间的公平竞争,发挥商业银行经营的自主性

在利率市场化条件下, 银行将拥有更大的自主定价权,使资金能更有效、更灵活的运用,并通过对各种资金价格、经营成本、目标收益等进行分析核算,从而确定合理的利率水平,有效地引导资金的流向,降低利率风险,提高银行的风险控制能力。 利率市场化之后,银行吸收存款时,不再通过变相提高利率等不正当手段,而是通过自身的经营状况和综合实力给出的高利率来吸收存款。在发放贷款时,市场化的利率也使得贷款的价格公开,促进银行间的公平竞争,提高利于银行和企业的交易效率。

2. 有利于推动银行业务转型 ,扩大中间业务的范围

商业银行最主要的盈利收入来源于存贷利差。取消利率管制后,各商业银行传统业务势必受到冲击,同时,银行获得了自主的定价权,将大力扩张中小企业和消费者贷款以获取更高的回报。理财产品的创新和中间业务的发展也是在这种情况得到更大的推广及扩大。

四、利率市场化对商业银行的消极影响

1. 商业银行间竞争加剧,利润下降

利率市场化使商业银行存贷利差缩小,盈利能力受到巨大冲击。我国在开展利率市场化之前处于利率管制的环境下,商业银行作为主要收入来源的一直是传统存贷业务;而在利率市场化之后,商业银行获得了实际的支配存贷利率的权利,商业银行间同业竞争日趋激烈,银行间的厮杀不仅停留在贷款的数量上,也体现在存贷款的价格上。这样一来,存款利率提高的同时降低贷款利率会成为竞争的必然结果。如此一来,商业银行的盈利能力会受到影响,使商业银行在经营能力上遭到冲击。利率市场化改革之后,面对优质客户,为了增加自身的竞争力,商业银行能做的只有在存款利率升之又升的同时将贷款利率一降再降,这种以缩小存贷利差为手段的竞争模式会使得商业银行收益下降,经营困难,更甚会影响整个银行体系的稳定。

2. 利率市场化使得商业银行面临更高的利率风险

商业银行的利率风险是指由于市场利率的不确定性而导致的商业银行的盈亏或市场价与预期值的偏离。利率市场化改革之后,银行利率逐渐由市场供求关系决定,利率在众多因素的影响下波动频繁,同时利率的期限结构也更为复杂。与利率管制时期相比,市场利率的多变性和不确定性对于银行经营的影响更大,使得我国商业银行面临的利率风险提高。

五、利率市场化对金融IT的变革

1.商业银行核心业务系统

商业银行核心业务系统承载着银行的传统业务,包括银行的存款及贷款业务,也是受利率市场化冲击比较大的IT公司,长亮科技核心系统采取“利率工厂”的设计理念,帮助银行在竞争性市场中获得自主定价权,并提供丰富的利率产品,满足银行个性的利率定价需要以及利率市场要求下灵活的利息计算。

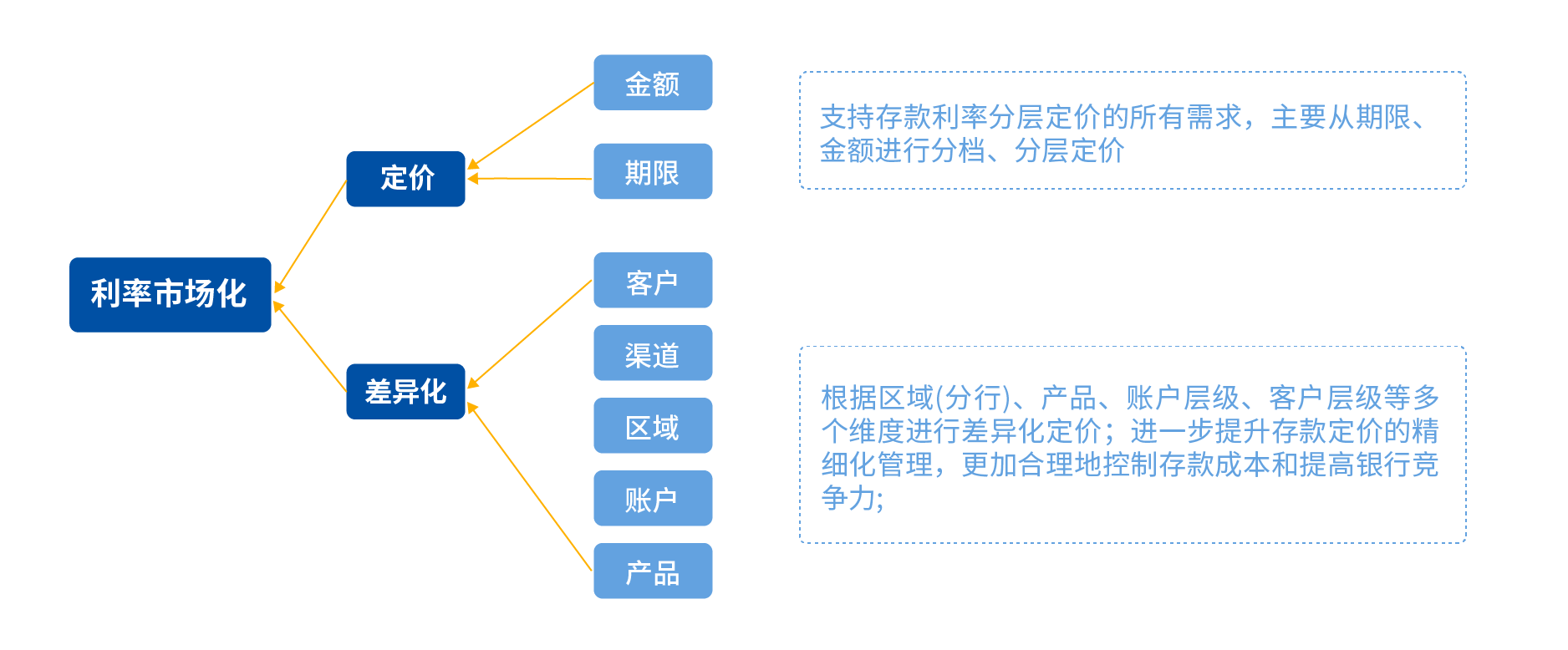

差异化定价

通过统一的利率工厂和灵活的利率定价模型,可以更好的支持商业银行对客户的差异化定价,支持与产品差异化定价共同实现产品创新和面向营销的经营活动,帮助商业银行实现全面支持利率市场化的精细化管理要求,抓住市场机遇,迅速壮大商业银行业务规模,持续增强企业盈利能力。